Блокировка расчетного счета: кто может вынести такое решение и что с этим делать

Банковский счет необходим в работе любой организации: без него невозможно проведение финансовых операций с поставщиками, клиентами и прочими контрагентами. Поэтому блокировка расчетного счета считается эффективным инструментом в арсенале налоговых органов и банков для борьбы с нарушениями со стороны компании. О том, почему могут заблокировать счет, как не допустить блокировки и что делать, если возникла такая ситуация, расскажем в статье.

Содержание статьи:

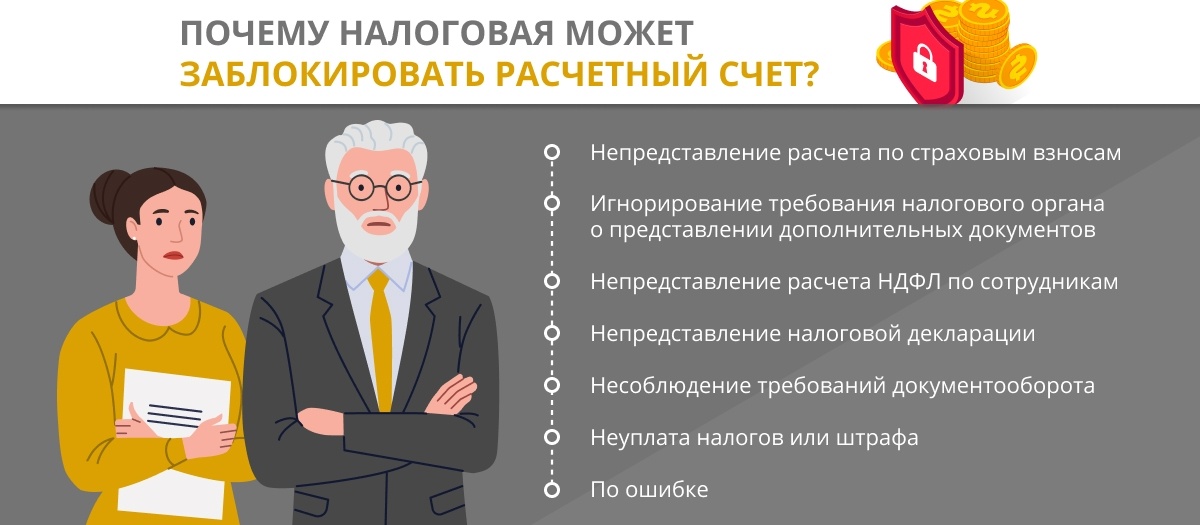

Причины блокировки счета налоговой инспекцией

По сути, блокировка расчетного счета — это лишь приостановление всех расходных операций по нему. Тем не менее даже из-за этого деятельность компании может быть парализована. Еще недавно блокировать расчетный счет могли, только если организация не уплачивает налоги или не представляет в срок декларацию. Однако сейчас у инспекции федеральной налоговой службы стало больше оснований для принятия такого решения.

Все актуальные причины блокировки счета ИФНС можно найти в Налоговом кодексе РФ, среди них:

- Неуплата налогов. Порядок реализации блокировки в таком случае указан в статье 46 НК РФ[1]. Если в установленный срок налог так и не был уплачен, налоговая вправе издать и направить в банк плательщика решение, по которому сумма долга будет списана принудительно.

- Неисполнение требований ФНС. Это могут быть требования представить дополнительные документы или пояснения. Также блокировка возможна, если компания проигнорировала уведомления о вызове в налоговую инспекцию. В этом случае операции по счету прекращаются до тех пор, пока указания ИФНС не будут выполнены.

- Непредставление компанией налоговой декларации. Согласно подпункту 1 пункта 3 статьи 76 НК РФ, чтобы компанию можно было заблокировать по этой причине, декларация должна быть задержана не менее чем на десять дней[2].

- Несоблюдение требований электронного документооборота. Если предприятию полагается сдавать отчетность в электронном виде, но оно не представляет ее (в течение десяти дней с того момента, как налоговая обнаружила отсутствие этих документов), то счета блокируются. Такое основание блокировки предусмотрена подпунктом 1.1 пункта 3 статьи 76 НК РФ.

- Непредставление расчета НДФЛ с зарплаты сотрудников или РСВ (расчет по страховым взносам). Организация, являющаяся налоговым агентом для своих сотрудников и плательщиком их страховых взносов, обязана отправить расчет суммы удержанного и уплаченного НДФЛ и РСВ. В противном случае ИФНС вправе заблокировать счет, что установлено в пункте 3.2 статьи 76 НК РФ.

- Нарушения, выявленные налоговой в ходе выездной проверки.

Это фактически полный список причин, и если налоговая обосновывает блокировку иначе, скорее всего, она незаконна. Официальная позиция Минфина России изложена в письме от 4 июля 2013 года № 03-02-07/1/25589. В нем указано, что счет плательщика может быть заблокирован, только если тот не представил декларацию. А наличие в декларации ошибок не должно быть основанием для ограничения свободы пользования счетом. Данный нюанс проясняется в письме не просто так. Поводом для этого стало обращение руководителя одной компании, счет которой был заблокирован в связи с тем, что в представленной своевременно декларации был неверно указан КПП. Здесь речь идет уже об ошибке, допущенной налоговой инспекцией.

Есть и иные ситуации, при которых блокировка счета ИФНС будет считаться неправомерной. Так, в письме Минфина России от 4 июля 2013 года № 03-02-07/1/25590 разъясняется, что счет компании не может быть заблокирован из-за того, что она не представила вовремя бухгалтерскую отчетность. Налоговая не должна с помощью инструмента блокировки принуждать компанию как можно скорее представить бумаги.

Иногда ошибки ИФНС связаны с тем, что компании необоснованно вменяется обязанность платить какой-то налог. Рассмотрим несколько примеров.

- Организация приобрела недвижимость для перепродажи в качестве основного средства и не поставила ее на баланс. После этого компания приступила к переговорам о продаже данной недвижимости третьему лицу. Пока велись переговоры, настало время декларировать имущество для последующей уплаты налога на него. Налогом на имущество организаций облагаются именно основные средства. Получается, что декларацию компания не подала, поскольку купленную недвижимость она не ставила на баланс в качестве основного средства, а другого налогооблагаемого имущества у нее нет. Налоговый орган признал это нарушением и вынес решение о блокировке счета. Организация обратилась в арбитражный суд, чтобы оспорить решение ФНС, и в трех инстанциях доказала, что объектом налогообложения спорная недвижимость не является и подавать декларацию компания в этом случае не должна[3].

- Счет заблокировали в связи с тем, что компания не заплатила вовремя НДС. Однако данная организация работает по упрощенной системе налогообложения, то есть не является плательщиком НДС. В результате очного выяснения обстоятельств в налоговой становится известно, что заявление о переходе на УСН утеряно[4]. Отсутствие заявления вовсе не отменяет того, что компания работает по «упрощенке», поэтому решение налоговой о блокировке счета можно назвать необоснованным и незаконным.

Причины блокировки счета банком

Каждому предпринимателю следует знать, что заблокировать счет его организации может не только налоговая. Право остановить операции компании по расчетному счету есть и у банка. Конечно, полномочия финансовых учреждений в этом отношении сильно ограничены.

Это важно!

В отличие от ИФНС, банк не обязан заранее ставить в известность руководителя фирмы о том, что операции по счету будут приостановлены. Клиент, как правило, узнает об этом слишком поздно — когда счет уже заблокирован[5].

Главное основание для блокировки расчетного счета банками — это борьба с терроризмом, экстремизмом и легализацией денег, полученных с их помощью. Порядок такой борьбы определен Федеральным законом «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» № 115-ФЗ от 7 августа 2001 года (далее — закон № 115-ФЗ).

Согласно положениям закона № 115-ФЗ, банки вправе:

- заморозить счет клиента;

- приостановить операции по нему на несколько дней;

- отказаться от выполнения любых операций по счету.

К заморозке, то есть к полной блокировке счета и средств на нем, банк прибегает, если организация входит в один из реестров на сайте Росфинмониторинга:

- в перечень организаций, предположительно имеющих отношение к экстремизму или терроризму;

- в список организаций, предположительно имеющих отношение к распространению оружия массового поражения.

Приостановка касается отдельных операций по счету и длится не более пяти дней. Эта мера применяется к операциям, в которых, по сведениям банка, участвуют организации, подконтрольные или принадлежащие компаниям, внесенным в обозначенные выше списки.

Банк может отказаться выполнять операции по счету, если:

- его владелец не предъявляет документы, позволяющие достоверно установить всех участников операции;

- у банка возникли подозрения, что компания с помощью проводимых операций легализует незаконно полученный доход.

Закон не приводит строгого перечня критериев, по которым определяются подозрительные операции. Также не существует точных указаний по поводу того, на каких клиентов банкам надлежит обращать особо пристальное внимание. Однако издан ряд методических рекомендаций ЦБ РФ. Так, в соответствии с «Методическими рекомендациями о повышении внимания кредитных организаций к отдельным операциям клиентов» от 13 апреля 2016 года № 10-МР[6], подозрительными могут быть признаны организации:

- имеющие уставный капитал в размере минимального или чуть больше;

- зарегистрированные по адресу, где числится одновременно несколько компаний (речь идет о массовых юридических адресах);

- в которых учредитель и бухгалтер — это одно лицо;

- исполнительные органы (либо иные органы или лица, имеющие право действовать от имени владельца без доверенности) которых отсутствуют по адресам, обозначенным в ЕГРЮЛ.

К тому же банки могут усомниться в легальности запутанных операций, когда не очевидна, например, экономическая выгода. Ведь это, опять же, может говорить о попытках со стороны компании легализовать незаконно полученные доходы.

Это интересно

Согласно сведениям общественной организации «Деловая Россия», в 2017 году в РФ финансово-кредитные организации инициировали блокировку свыше 700 000 счетов юрлиц и ИП, а за первое полугодие 2018 года — более полумиллиона[7]. Пресс-служба Росфинмониторинга сообщает, что в 2018 году с помощью таких мер удалось пресечь вывод в нелегальный оборот более 100 млрд рублей[8].

В соответствии с «Методическими рекомендациями о подходах к управлению кредитными организациями риском легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма» от 21 июля 2017 года № 18-МР[9], банкам рекомендуется проявлять бдительность по отношению к счету клиента, если, например:

- не уплачиваются НДФЛ и страховые взносы либо уплачивается только НДФЛ;

- фонд зарплаты сотрудников данной компании установлен из расчета ниже прожиточного минимума;

- денежные остатки на счете совсем отсутствуют или их размер подозрительно мал на фоне общего оборота средств;

- основания осуществляемых платежей не имеют отношения к затратам, которые обычно несут компании, занимающиеся заявленным видом деятельности;

- оборот по счету резко увеличился;

- по счету отсутствуют стандартные платежи, необходимые для ведения хоздеятельности, например за аренду или коммунальные услуги, и так далее.

Как узнать, что счет заблокирован

Если финансовый ресурс компании заблокировала налоговая, узнать о блокировке счета владелец может непосредственно из решения — его экземпляр ИФНС обязана направить плательщику.

Проверить блокировку счета можно и самостоятельно, если есть какие-либо сомнения по этому поводу. На официальном сайте налоговой службы есть специальный сервис — там нужно выбрать «Запрос о действующих решениях о приостановлении», ввести ИНН, а также БИК компании и отправить информацию[10]. После непродолжительной обработки система выдаст ответ.

Поскольку, как мы выяснили, полномочия по приостановке операций есть не только у налоговых органов, стоит убедиться, что счет не заблокирован кредитным учреждением. Сведения о блокировке счетов можно официально запросить в самом банке, а некоторые банки сами рассылают клиентам уведомления.

Предположим, собственник компании получил от ИФНС то самое решение. Что происходит дальше? Если блокировка счета налоговой связана с тем, что компания не выплатила налог, то счет «замораживается» лишь частично — на ту сумму, которую необходимо доплатить. Это значит, что, если у организации на счете есть и другие средства, она может ими распоряжаться.

В иных случаях блокировка налоговой службой означает куда более серьезные ограничения деятельности компании. Но даже в этом случае компания будет иметь возможность списывать:

- платежи по исполнительным документам для удовлетворения требований о возмещении вреда жизни или здоровью, о взыскании алиментов;

- платежи по исполнительным документам для расчетов с бывшими или нынешними сотрудниками;

- отпускные и зарплаты сотрудникам (в том числе увольняющимся работникам);

- налоги и сборы, штрафы и пени.

Разумеется, владелец компании скорее не хочет оставлять все в таком положении, независимо от того, по какой причине ИФНС заблокировала счет его предприятия. Получив решение от налоговой, предприниматель задается закономерным вопросом: как разблокировать счет?

Что можно сделать, чтобы разблокировать счет

Допустим, счет компании по какой-то причине привлек внимание ИФНС, после чего она приостановила операции по нему. Первым делом предпринимателю необходимо узнать причину блокировки расчетного счета налоговой и понять, является ли эта мера законной. Если владелец компании заподозрил, что требования были предъявлены без законных на то оснований, ему следует как можно скорее приступить к обжалованию документа. Для этого нужно подать заявление в арбитражный суд. Одновременно с заявлением в суд следует направить ходатайство о приостановлении действия оспариваемого акта — такое право у заявителя есть в соответствии с частью 3 статьи 199 АПК РФ[11]. Если ходатайство покажется суду достаточно обоснованным, компании будет разрешено распоряжаться счетом на протяжении всей судебной тяжбы.

Если решение налоговой законно, следует максимально оперативно удовлетворить ее требования, к примеру:

- заплатить неуплаченный налог;

- предоставить декларацию;

- обеспечить возможность электронного документооборота с налоговой, заключив договор с оператором;

- отправить уведомление о получении документа ФНС;

- предъявить документы о начислениях НДФЛ или страховых взносов.

Далее необходимо официально уведомить о совершенных действиях налоговую: направить подтверждающие документы и приложить к ним заявление об отмене решения о приостановлении операций по счетам.

Напомним, что блокировка может быть инициативой банка. В таком случае положение также вполне реально исправить. Для начала следует обратиться в кредитную организацию для разъяснения причины. Если банк заблокировал счет, потому что какие-то операции показались ему подозрительными, предпринимателю придется предъявить документы, подтверждающие их законность. Какие именно это будут бумаги, зависит от конкретного случая.

Еще одна ситуация: организация попала в один из перечней Росфинмониторинга, из-за чего и была заблокирована кредитной организацией. В таком случае общение с банком ситуацию не решит — нужно обращаться непосредственно в Росфинмониторинг за разъяснением ситуации и добиваться исключения из реестра.

Конечно, лучше всего изначально вести деятельность компании предельно осторожно, чтобы не допустить блокировки расчетного счета ни со стороны ИФНС, ни со стороны банка. Для этого следует:

- своевременно и в полном объеме платить налоги;

- вовремя предоставлять в налоговую декларации, уведомления, документы по начисленным НДФЛ и страховым взносам;

- позаботиться о наличии и исправном функционировании системы электронного документооборота с налоговой службой;

- вовремя извещать банк о произошедших в компании изменениях учредительных документов или информации, внесенной в ЕГРЮЛ;

- совершать операции в рамках своего направления деятельности и в соответствии с выбранным компанией кодом ОКВЭД;

- проверять контрагентов на предмет их причастности к организациям, состоящим в реестрах Росфинмониторинга;

- корректно оформлять платежные документы.

Несмотря на то что возобновить операции по счету возможно, его блокировка — это все-таки нежелательное для любой компании событие. Во-первых, срываются сроки исполнения обязательств, во-вторых, с заблокированным счетом организация не в силах обеспечить свои потребности. Все это в итоге приводит к ощутимым убыткам. Поэтому следует внимательно относиться к любым проводимым расчетам и своевременно реагировать на требования налоговой инспекции, а если ее действия незаконны — оспаривать их. Чтобы ускорить восстановление заблокированного счета или успешно обжаловать необоснованное решение ИФНС, можно воспользоваться квалифицированной юридической помощью.